Data: 24 września 2020 roku

Temat: Omówienie sytuacji biznesowej i finansowej Grupy TIM po H1 2020

Grupa TIM z kolejnymi rekordami wyników i zamiarem wypłat regularnych dywidend

Grupa TIM ma za sobą bardzo udane półrocze, w którym przychody skonsolidowane wzrosły o 18% rdr, do 493,7 mln zł, a wynik EBITDA – o 21%, do 30,0 mln zł.

– Wzrost wyników to zasługa 3LP, którego sprzedaż na rzecz klientów spoza grupy kapitałowej podwoiła się, a także Rotopino, którego przychody wzrosły o 40%. Ogólnie nasze spółki-córki zwiększyły wynik EBITDA o 80%. Ich jednak nie widzimy w naszej wycenie giełdowej, którą uważamy za wyraźnie niedoszacowaną. A przecież o samym 3LP, o którym wielokrotnie mówiłem jako o czarnym koniu, można powiedzieć, że jest warte już teraz 100-120 mln zł. Obecna kapitalizacja, moim zdaniem, niekoniecznie wycenia nawet sam TIM – wskazał Krzysztof Folta, Prezes Zarządu TIM S.A.

– Rotopino to czysty e-commerce z połową sprzedaży eksportowej. 3LP to logistyka, ale na rzecz działalności e-commerce firm, które są beneficjentami pandemii. Mówię o IKEA, Oponeo czy właśnie Rotopino oraz o TIM-ie, który w modelu hybrydowym w ponad 70% opiera się na e-commerce. Zatem nasza grupa to tak naprawdę ekspozycja na e-commerce B2B i B2C. Wszyscy patrzą, ale niewiele osób na razie to widzi – dodał Prezes TIM-u.

Podkreślił również, że nawet po zakończeniu lockdownu – jak wskazują różne źródła – sprzedaż online pozostaje wyższa o 20-30% niż przed pandemią, a jej trend wzrostowy przyspiesza. Uczestników spotkania na tym tle interesowało, jak TIM podchodzi do giełdowego debiutu Allegro.

Podkreślił również, że nawet po zakończeniu lockdownu – jak wskazują różne źródła – sprzedaż online pozostaje wyższa o 20-30% niż przed pandemią, a jej trend wzrostowy przyspiesza. Uczestników spotkania na tym tle interesowało, jak TIM podchodzi do giełdowego debiutu Allegro.

– Nasze biznesy są rozłączne, to nie jest nasz konkurent, więc ten debiut cieszy nas z powodu zwiększenia zainteresowania branżą e-commerce na GPW, pobudzenia wzrostu kompetencji obserwatorów, pobudzenia spółek e-commerce na GPW – powiedział Piotr Tokarczuk, Członek Zarządu ds. Finansowych w TIM S.A., który omówił również szczegółowo poszczególne pozycje wynikowe i bilansowe. Zwrócił jednocześnie uwagę na bardzo dobrą sytuację finansową TIM-u, który nie korzysta z kredytów obrotowych.

– W ramach zarządzania gotówką w pierwszym półroczu zapłaciliśmy częściowo przed czasem naszym dostawcom, korzystając z opłacalnego dla nas skonta, dostosowaliśmy również terminy płatności dla MSP do nowych wymogów i zwiększyliśmy zapasy, mając na uwadze zawirowania rynkowe i wzrost naszej skali działalności. Skorzystaliśmy jednocześnie z faktoringu, którego obecnie już nie ma – wyjaśnił Piotr Tokarczuk.

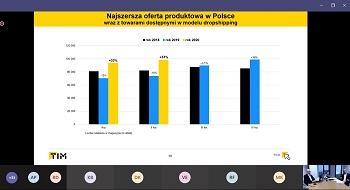

W samym TIM-ie, będącym liderem na rynku materiałów elektrotechnicznych, na pewno warto zwrócić uwagę na istotne odstrojenie się od sektora budownictwa.

– Nasz model hybrydowy, opierający się w dużej części na e-commerce, pokazał siłę, a my jesteśmy niekwestionowanym numerem jeden na rynku. Patrząc na przychody konkurentów i dynamikę produkcji budowlano-montażowej sądzimy, że trend odstawania TIM-u od branży w pozytywnym kierunku będzie się utrzymywał – wskazał Piotr Nosal, Członek Zarządu ds. Handlowych w TIM S.A.

Model sprzedaży TIM-u pokazał podczas pandemii siłę, będąc bezpiecznym i wygodnym dla klientów.

– Wielu klientów broniło się wcześniej przed internetem, a teraz spróbowali i już kupują online. Dzięki e-commerce docieraliśmy również do zakładów przemysłowych, kiedy nie można było przecież w tradycyjny sposób się kontaktować – powiedział Piotr Nosal.

Wyjaśnił również, skąd wynika spadek rentowności jednostkowej TIM-u.

– W marcu i kwietniu ponadprzeciętnie wzrosła sprzedaż kabli, które należą do najmniej rentownych towarów w naszej ofercie. Stąd spadek marży procentowej brutto na sprzedaży. Zmiana struktury na bardziej kablową wynikała z pewnej zmiany na rynku, dotyczącej dużego dostawcy kabli. W rezultacie klienci znajdowali ten towar u nas i realizowali zakupy – powiedział Piotr Nosal.

– W marcu i kwietniu ponadprzeciętnie wzrosła sprzedaż kabli, które należą do najmniej rentownych towarów w naszej ofercie. Stąd spadek marży procentowej brutto na sprzedaży. Zmiana struktury na bardziej kablową wynikała z pewnej zmiany na rynku, dotyczącej dużego dostawcy kabli. W rezultacie klienci znajdowali ten towar u nas i realizowali zakupy – powiedział Piotr Nosal.

Zarząd TIM-u wskazał również na cele Grupy w przyszłości (rozwój, optymalizacja), do których realizacji kluczowych menedżerów ma dodatkowo motywować zaproponowany program opcyjny. Jednocześnie Spółka zapowiedziała opublikowanie jeszcze w tym roku polityki dywidendowej.

– Stopa dywidendy w ostatnich latach to nawet kilkanaście procent. Chcemy być alternatywą dla trzymania oszczędności na lokatach czy w obligacjach skarbowych. Zamierzamy regularnie wypłacać akcjonariuszom wysokie dywidendy – zapowiedział Prezes Krzysztof Folta.

Więcej informacji można znaleźć w prezentacji, informacji prasowej oraz w nagraniu wideo ze spotkania.

Linki:

Prezentacja – link

Informacja prasowa – link

Raport okresowy – link

Zapis wideo konferencji wynikowej – link