Data: 25 listopada 2020 roku

Temat: Omówienie sytuacji biznesowej i finansowej Grupy AB po Q1 FY 2020/2021 oraz perspektyw w kolejnych okresach

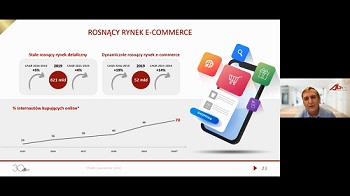

Grupa AB mocno rośnie dzięki e-commerce

Grupa AB ma za sobą bardzo udany kwartał, który mocno przebił konsensus analityków (9% na przychodach, 25% na EBITDA i 27% na zysku netto – konsensus tutaj). W pierwszym kwartale nowego roku finansowego sprzedaż wzrosła rok do roku o jedną trzecią, wynik EBITDA skoczył o 38%, a zysk netto wzleciał o 63%.

– Postawienie na e-commerce, na automatyzację zamówień i ich realizacji już 20 lat temu, przynosi konkretne efekty. Mamy kompleksowy zestaw narzędzi, jesteśmy w tym obszarze wiodącym

– Postawienie na e-commerce, na automatyzację zamówień i ich realizacji już 20 lat temu, przynosi konkretne efekty. Mamy kompleksowy zestaw narzędzi, jesteśmy w tym obszarze wiodącym

podmiotem na rynku. A dlaczego o tym mówię? Bo im bardziej jesteśmy spięci z naszymi klientami, tym większy potencjał na dodatkowe obroty w przyszłości – wskazał Andrzej Przybyło, Prezes Zarządu AB S.A.

– Nasze myślenie długoterminowe, inwestowanie w rozwój, dywersyfikacja, bycie blisko klientów i ich słuchanie, to wszystko sprawia, że w każdych warunkach rynkowych rośniemy szybciej niż rynek. Tak też jest obecnie na rosnącym rynku IT, gdzie pandemia wyzwoliła przyspieszone trendy cyfryzacji. W czwartym kwartale również obserwujemy dwucyfrowe wzrosty rynku IT, zatem mam nadzieję, że nasz czwarty kwartał również będzie solidny – dodał Prezes Przybyło.

Warto zauważyć, że sieci franczyzowe Grupy AB rosną pomimo obostrzeń związanych z pandemią.

– Sieć franczyzowa ma się dobrze, rośnie, mimo że są to przecież punkty stacjonarne. To pokazuje, jak silną ofertę mamy, jak dobrze postrzegają nas konsumenci. W ramach sieci, w tym polskich Alsen, Wyspa Szkrabów i Kakto widzimy duży potencjał. I cały czas rozwijamy je w ślad za potrzebami klientów. Po okresie inkubacji możemy już powiedzieć o fotowoltaice w Alsen Instalacje, która jest uzupełnieniem oferty technicznej o bardzo pożądane produkty i ich fachową instalację. Fotowoltaika to logiczne rozszerzenie oferty, w której są już takie obszary jak smart home czy HVAC. Jest to też rynek bardzo silnie rosnący – powiedział Prezes Andrzej Przybyło.

Patrząc na obszar finansów, na uwagę zasługują bardzo silny bilans z dużym spadkiem zadłużenia odsetkowego i mocno dodatnie przepływy operacyjny za ostatnie cztery kwartały. Grupa AB ma jednocześnie dużo przestrzeni do finansowania dalszego rozwoju działalności przy bezpieczeństwie wpisanym w swoje DNA. Wśród kwestii, które interesowały uczestników spotkania, były oczywiście kwestie marż, które w przypadku dystrybutora są domyślnie niskie, ale stabilne. Inwestorzy oczekują jednocześnie wzrostu marż na polskim rynku w ślad za ruchami konsolidacyjnymi.

– Oczekiwania te są słuszne. Na tym tle wykazany spadek marży handlowej nie jest efektem erozji marży i to trzeba podkreślić. Sytuacja wynika z dwóch czynników – zmiany miksu produktowego oraz kwestii wsparcia sprzedaży przez producentów – wskazał Grzegorz Ochędzan, CFO Grupy AB.

Zmiana miksu produktowego wynika z tego, że dynamiczny wzrost sprzedaży jest wypracowany przede wszystkich na towarach wolumenowych, tj. notebookach i smartfonach, gdzie marża zawsze jest niższa od średniej marży na sprzedaży. W minionym kwartale w porównaniu do Q3/2019 sprzedaż tych dwóch grup produktowych w całości sprzedaży zwiększyła się o ok. 7 pkt proc., co ma istotny wpływ na poziom generowanej marży na całości sprzedaży. Co więcej, przy wysokim popycie zmieniła się polityka w zakresie wsparcia cenowego towarów na tzw. półce. Obecnie nie ma takiej potrzeby, dlatego producenci ograniczyli programy wsparcia. Część z tych programów była rozliczana w postaci akcji marketingowych, które finalnie trafiały w koszty sprzedaży. Dlatego koszty sprzedaży w relacji do przychodów wyraźnie spadły i końcowo na poziomie wyniku netto na sprzedaży (po kosztach SG[&]A) rentowność rok do roku jest na takim samym poziomie. Z racji rynkowego ssania na wiele kategorii produktowych, Grupa AB zanotowała poprawę rotacji na zapasach, a dzięki bezpiecznej wielkości bufora magazynowego jest przygotowana – podobnie jak wiosną – na różne potencjalne scenariusze rynkowe związane z łańcuchami dostaw. Wolniej niż przychody wzrosły należności handlowe, co jest efektem zmiany miksu klientów w porównaniu rok do roku – zwiększyła się aktywność grup z krótszymi terminami płatności.

– W związku z dużym skokiem przychodów ze sprzedaży limity kredytowe (ubezpieczenie należności) dla klientów przyznane przez ubezpieczycieli zostały wykorzystane dopiero w 55 proc., co oznacza, że jesteśmy dobrze przygotowani na tradycyjnie sezonowo najlepszy czwarty kwartał roku kalendarzowego. Możemy dalej zwiększać przychody, realizować zamówienia – wskazał Grzegorz Ochędzan. – Limity kredytowe (ubezpieczenie należności) na linii producenci – AB są wykorzystane również mniej więcej w połowie. Tu również mamy bezpieczną pozycję. Co do zasady to vendor wybiera, przez którego dystrybutora chce uplasować towar na rynku, a jednym z istotnych elementów decyzyjnych jest dostępność linii kredytowych. My je mamy, jesteśmy też bardzo dobrze postrzegani przez ubezpieczycieli – dodał CFO Grupy AB.

– W związku z dużym skokiem przychodów ze sprzedaży limity kredytowe (ubezpieczenie należności) dla klientów przyznane przez ubezpieczycieli zostały wykorzystane dopiero w 55 proc., co oznacza, że jesteśmy dobrze przygotowani na tradycyjnie sezonowo najlepszy czwarty kwartał roku kalendarzowego. Możemy dalej zwiększać przychody, realizować zamówienia – wskazał Grzegorz Ochędzan. – Limity kredytowe (ubezpieczenie należności) na linii producenci – AB są wykorzystane również mniej więcej w połowie. Tu również mamy bezpieczną pozycję. Co do zasady to vendor wybiera, przez którego dystrybutora chce uplasować towar na rynku, a jednym z istotnych elementów decyzyjnych jest dostępność linii kredytowych. My je mamy, jesteśmy też bardzo dobrze postrzegani przez ubezpieczycieli – dodał CFO Grupy AB.

Mając na względzie solidny standing finansowy oraz wystarczające zasoby do dalszego dynamicznego wzrostu, Grupa AB planuje jednocześnie podzielić się zyskiem minionego roku finansowego 2019/2020. W rezultacie propozycja Zarządu mówi o wypłacie 44 gr na akcję. O dywidendzie zadecyduje Walne Zgromadzenie, które zostało zwołane na 22 grudnia.

Więcej informacji można znaleźć w materiałach dostępnych poniżej.

Linki:

Prezentacja z konferencji – link

Informacja prasowa – link

Raport okresowy- link