Data: 26 listopada 2020 roku

Temat: Omówienie trzeciego kwartału 2020 roku w Grupie TIM oraz perspektyw na kolejne okresy

3LP mnoży zyski, TIM dynamicznie rośnie – nowe rekordy, zamiar wejścia do dywidendowej arystokracji

Dla TIM-u pierwszych dziewięć miesięcy 2020 r. oznaczało 761,4 mln zł skonsolidowanych i 671,9 mln zł jednostkowych przychodów ze sprzedaży, czyli – wbrew spadkowi produkcji budowlano-montażowej i skurczenia skali biznesu wielu konkurentów – wzrost odpowiednio o 17,6% i 15,2% w porównaniu z analogicznym okresem 2019 r. To również najwyższy poziom sprzedaży za trzy kwartały w całej historii TIM-u, która ma już 33 lata. Również inne wskaźniki zanotowały rekordy – zarówno na poziomie jednostkowym, jak i skonsolidowanym – i to przy wysokiej, dwucyfrowej dynamice [więcej można przeczytać tutaj – link].

– Wzrost sprzedaży w pierwszym kwartale był na poziomie 13,4 proc., w drugim 15,9 proc., a w trzecim 16,2 proc. Jestem optymistą, że w czwartym kwartale możemy wykonać co najmniej taki wzrost. Zwyczajowo czwarty kwartał jest najlepszym kwartałem w skali roku – powiedział Krzysztof Folta, Prezes Zarządu TIM SA.

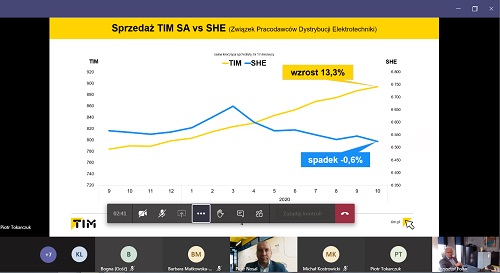

– Październik był kolejnym miesiącem, w którym TIM wyraźnie rósł, podczas gdy reszta branży spadała, bazując na danych Związku Pracodawców Dystrybucji Elektrotechniki SHE. Ten trend wzrostu TIM-u ponad rynkiem zakładam, że będzie utrzymany, a pandemia nie ma tu znaczenia – dodał Prezes Folta.

TIM bardzo dynamicznie rozszerza ofertę, bazując na formule dropshipping, czyli dostarczaniu towaru do klienta bezpośrednio z magazynu partnera handlowego.

– Nie jesteśmy już tylko liderem w asortymencie elektrotechnicznym, mocno rozszerzamy ofertę ogólnie produktów technicznych. Ta alternatywna formuła jest odpowiednikiem market place w e-commerce B2C. W e-commerce B2B mamy dropshipping, gdyż udostępniamy partnerom naszą platformę, dajemy możliwości marketingu i pozycjonowania, ale formalnie to my stajemy się właścicielem towaru w momencie zakupu przez naszych klientów i to my im formalnie sprzedajemy. Dzięki temu nasi klienci otrzymują zakupy na warunkach handlowych jak gdyby kupowali z naszego magazynu, nasz dostawca ma pewność zapłaty za towar, a nam rośnie asortyment i obroty. Są tu same korzyści – wskazał Piotr Nosal, Członek Zarządu ds. Handlowych w TIM S.A.

– Nie jesteśmy już tylko liderem w asortymencie elektrotechnicznym, mocno rozszerzamy ofertę ogólnie produktów technicznych. Ta alternatywna formuła jest odpowiednikiem market place w e-commerce B2C. W e-commerce B2B mamy dropshipping, gdyż udostępniamy partnerom naszą platformę, dajemy możliwości marketingu i pozycjonowania, ale formalnie to my stajemy się właścicielem towaru w momencie zakupu przez naszych klientów i to my im formalnie sprzedajemy. Dzięki temu nasi klienci otrzymują zakupy na warunkach handlowych jak gdyby kupowali z naszego magazynu, nasz dostawca ma pewność zapłaty za towar, a nam rośnie asortyment i obroty. Są tu same korzyści – wskazał Piotr Nosal, Członek Zarządu ds. Handlowych w TIM S.A.

W sytuacji, w której pandemia przyspieszyła cyfryzację społeczeństwa, przyspieszyła upowszechnienie e-handlu, przyszłość wydaje się dość klarowna.

– Demografia jest nieubłagana. Coraz więcej będzie klientów, dla których internet i e-commerce jest naturalnym środowiskiem i to pozwoli nam rosnąć dużo szybciej od rynku – zauważył Prezes Folta.

Cel spółki, aby średnia sprzedaż TIM.pl na dzień roboczy przekroczyła 2,5 mln zł, został osiągnięty w trzecim kwartale br.

– To poziom, przy którym mijamy break even, nasza sprzedaż online pozwala nam zachować rentowność całej firmy na poziomie co najmniej zero. Sprzedaż online opiera się na dużej ilości klientów i dużej ilości asortymentu, to jest bezpieczny model sprzedażowy – powiedział Prezes Krzysztof Folta.

Wyjaśnił przy okazji, że wzrost odpisów zapasów jest konsekwencją wcześniejszego dynamicznego rozszerzenia oferty handlowej w latach 2014-17 (50% odpisu po trzech latach nierotującego produktu, 100% po czterech latach). W naturalny sposób jest to więc końcówka tego typu aktualizacji wartości stanów magazynowych, a obecnie rozwijany model rozszerzania asortymentu poprzez dropshipping nie generuje takiego ryzyka na przyszłość.

Grupa TIM wypracowała w trzech kwartałach br 50,5 mln zł EBITDA (+26,9% rdr), 34,2 mln zł EBIT (+38,8%) oraz 19,9 mln zł zysku netto (+39,9%).

– To w dużej części zasługa naszych spółek zależnych. O ile TIM zaczął już też dynamicznie polepszać wyniki, o tyle spółki zależne je multiplikują. Szczególnie zadowoleni jesteśmy z logistycznej spółki 3LP, gdzie bardzo dynamicznie rosną przychody od klientów spoza Grupy TIM, a wynik EBITDA był w III kw. pięć razy wyższy niż rok wcześniej – wskazał Piotr Tokarczuk, Członek Zarządu ds. Finansowych w TIM S.A.

Bardzo dobra sytuacja finansowa, płynnościowa, przy braku planów większych inwestycji kapitałowych pozwala TIM-owi na bezpieczną wypłatę wysokiej dywidendy oraz umożliwia stworzenie długoterminowej polityki dywidendowej.

– Planuje opublikować politykę dywidendową razem z raportem okresowym za rok 2020. Na pewno tegoroczna dywidenda, jak również te wcześniejsze wpisują się w nasze aspiracje bycia regularną spółką dywidendową – powiedział Prezes Krzysztof Folta.

– Planuje opublikować politykę dywidendową razem z raportem okresowym za rok 2020. Na pewno tegoroczna dywidenda, jak również te wcześniejsze wpisują się w nasze aspiracje bycia regularną spółką dywidendową – powiedział Prezes Krzysztof Folta.

– W USA jest taki indeks S[&]P Dividend Aristocrats. Mamy ambicje bycia właśnie taką arystokracją dywidendową. Amerykańskie warunki są oczywiście dostosowane do tamtejszego rynku. Minimum 25 lat rosnącej co roku dywidendy to zakładam, że tylko kwestia czasu. Co do minimalnej kapitalizacji 3 mld USD to już jest inna sprawa, choć dla nas ogólnie zastanawiająca. Uważamy bowiem, że TIM jest mocno niedowartościowany na GPW, że niesłusznie jesteśmy wyceniani jak nasi konkurenci, podczas gdy jednostkowo i jako grupa jesteśmy właściwie biznesem online, biznesem e-commerce – podkreślił Prezes TIM-u.

– Patrząc na wskaźniki Allegro, akcja TIM-u kosztowałaby jakieś 150 zł. Mówimy więc o 10-krotnej różnicy. To w naszej percepcji zdecydowanie za dużo. Wycena w oparciu o wypłacane dywidendy również implikuje w naszym odczuciu dużo wyższą wartość niż obecny kurs – dodał CFO Piotr Tokarczuk.

TIM zamierza wypłacić jeszcze w grudniu zaliczkę na poczet dywidendy za rok 2020 w wysokości łącznie 26,6 mln zł, co daje 1,2 zł dywidendy zaliczkowej na akcję. Przed rokiem – pod koniec 2019 r. – TIM wypłacił 0,8 zł dywidendy zaliczkowej na akcję (17,76 mln zł), natomiast niepewność związana z COVID-19 wpłynęła na to, iż w czerwcu br. Walne Zgromadzenie zdecydowało, by pozostałą część zysku za 2019 r. przeznaczyć na fundusz dywidendowy. Z kolei w 2018 roku spółka wypłaciła 22,2 mln zł dywidendy (1 zł na akcję).

Więcej informacji można znaleźć w materiałach dostępnych poniżej.

Linki:

Prezentacja z konferencji – link

Informacja prasowa – link

Raport okresowy – link