Q1 2023 w Grupie AB: wzrost EBITDA o 33%, konsekwentne umacnianie pozycji lidera rynkowego

Największy dystrybutor IT i elektroniki użytkowej w Polsce oraz regionie CEE długoterminowo zwiększa skalę działania, notując wzrosty nieprzerwanie od 19 kwartałów i generuje dla akcjonariuszy wartość dzięki najwyższej efektywności oraz skutecznemu wykorzystaniu dźwigni operacyjnej.

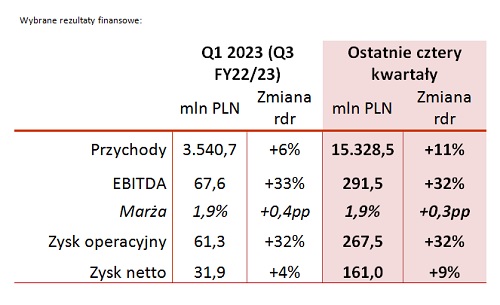

Grupa AB zanotowała w trzecim kwartale roku finansowego 2022/2023 (okres styczeń-marzec 2023 roku) ponad 3,5 mld zł przychodów ze sprzedaży, utrzymując wysokie tempo wzrostu wyników finansowych. Skonsolidowany kwartalny wynik EBITDA wzrósł o 33% rdr, do prawie 68 mln zł, a marża na poziomie operacyjnym również wyraźnie wzrosła, zwiększając zysk operacyjny o 32% rdr, do ponad 61 mln zł. Dla okresu ostatnich czterech kwartałów Grupa AB zanotowała 15,3 mld zł przychodów (+11% rdr), 291,5 mln zł wyniku EBITDA (+32% rdr) i 267,5 mln zł zysku operacyjnego (+32% rdr).

– Kolejny raz pokazujemy, że potrafimy rosnąć szybciej niż rynek i potrafimy umacniać swoją pozycję nr 1 w oparciu o unikalne wartości, jakie dostarczamy naszym kontrahentom. Transformacja cyfrowa trwa od lat, ale pandemia ją przyspieszyła i obserwujemy efekt kuli śnieżnej – nasze kwartalne przychody były o 88% wyższe niż w I kw. 2019 roku, wynik EBITDA o 335%, a zysk netto o 310%.. Nasz model biznesowy jest oparty na stabilnych, długoterminowych umowach dystrybucyjnych i dywersyfikacji biznesowej z fokusem na nowe technologie, co w dobie powszechnej cyfryzacji społeczeństw, gospodarek i administracji publicznej pozwala nam ambitnie myśleć o dalszym długoterminowym rozwoju – podkreśla Andrzej Przybyło, Prezes Zarządu AB S.A.

Na koniec marca br. Grupa AB miała 68 mln zł gotówki, mimo że wypłaciła w styczniu 1,25 zł (+25% rdr) dywidendy na akcję – łącznie ponad 20 mln zł, a także zredukowała zadłużenie finansowe (przed MSSF16) o 162 mln zł (-40% rdr). Spółka systematycznie prowadziła również skup akcji własnych podczas sesji na GPW.

– Zmiana otoczenia biznesowego w obszarze stóp procentowych sprawiła, że istotnie zwiększyły się koszty finansowania ponoszone przez dystrybutorów. Widzimy to również u nas, ale nawet mimo to utrzymaliśmy rentowność netto na poziomie sprzed roku i zanotowaliśmy wzrost zysku netto. Wygenerowaliśmy 192 mln zł operacyjnego cash flow w ostatnich czterech kwartałach, co zwiększyło naszą zdolność do racjonalnego redukowania długu odsetkowego i dywersyfikowania źródeł kapitału pracującego, aby efektywnie obsługiwać rosnący popyt i zapewniać ciągłą dostępność towarów w zmiennym otoczeniu ekonomicznym i geopolitycznym – wskazał Grzegorz Ochędzan, Wiceprezes Zarządu ds. Finansowych w AB SA.

Na koniec marca br. Grupa AB miała już mniej niż 180 mln zł zadłużenia finansowego netto, skorygowanego o wycenę umów najmu zgodnie z MSSF16, co stanowiło jedynie 18% kapitału własnego (1,3 mld zł). Wskaźnik zadłużenia netto do EBITDA spadł do 0,8. Wpisuje się to w długoterminową strategię bezpiecznego zarządzania finansami, która jest jednym z istotnych wyróżników rynkowych Grupy AB. Zewnętrzną mocną weryfikacją stabilności finansowej Grupy AB była już w ostatnim czasie emisja niezabezpieczonych obligacji (lipiec 2022 roku), która była też pierwszą udaną emisją w Polsce do instytucji finansowych po wybuchu wojny w Ukrainie, a Grupa AB jako jakościowy emitent uplasowała tę emisję przy takiej samej marży jak dla emisji obligacji zrealizowanych w latach 2018 i 2020.

***

Grupa AB to największy dystrybutor IT i elektroniki użytkowej w Polsce oraz regionie Europy Środkowo-Wschodniej, klasyfikowany w europejskim TOP8. Oferuje najszersze na rynku portfolio produktów, w tym największych światowych producentów nowoczesnych technologii jak Apple, Microsoft, HP Inc., Hewlett Packard Enterprise (HPE), Lenovo, Samsung czy Dell do 16 tys. partnerów handlowych. Jest wiodącym dostawcą usług chmurowych (cloud), kompleksowych rozwiązań e-commerce oraz wartości dodanej w dystrybucji (VAD). Rozwija także dystrybucję AGD/RTV i zabawek, należąc do wiodących dystrybutorów w tym zakresie w Polsce. Spółkę cechują najlepsze zaplecze logistyczne i najlepsza efektywność biznesowa w branży.

Grupa AB zarządza własnymi markami TB, Optimus i Triline oraz własnymi sieciami franczyzowymi Alsen (Polska), Comfor (Czechy i Słowacja), Premio (Czechy) i Triline (Czechy), a także Optimus (integratorzy – Polska), Kakto (AGD/RTV – Polska), Digimax (rozwiązania mobilne i smart home – Czechy i Słowacja) i Wyspa Szkrabów (zabawki – Polska). Z około 2 tys. punktów sprzedaży detalicznej to największa branżowa sieć franczyzowa w regionie CEE.

Od 2006 roku AB S.A. jest spółką notowaną na rynku głównym GPW. Więcej informacji na temat Grupy AB można znaleźć pod adresem www.ab.pl.