Data: 23 czerwca 2022 roku

Tematyka: Omówienie transakcji sprzedaży spółki zależnej Oktawave przez K2 Holding S.A.

Grupa K2 po sprzedaży Oktawave: duża dywidenda i przyspieszenie rozwoju

Giełdowy holding technologiczno-marketingowy sfinalizował sprzedaż zależnej spółki chmurowej Oktawave za cenę 33,7 mln zł (więcej tutaj), co przełożyło się finalnie na 31,7 mln zł wpływów gotówkowych związanych z tą transakcją i ponad 26 mln zł szacowanej gotówki netto, już po zapłaceniu szacunkowego podatku czy po odjęciu kosztów transakcyjnych.

– Nasz kurs oczywiście wzrósł, ale nawet obecnie przy cenie 31,5 zł za akcję i kapitalizacji na poziomie 73 mln zł połowę z tego stanowi posiadana przez nas gotówka – wskazał Artur Piątek, Wiceprezes Zarządu K2 Holding.

– Nasz kurs oczywiście wzrósł, ale nawet obecnie przy cenie 31,5 zł za akcję i kapitalizacji na poziomie 73 mln zł połowę z tego stanowi posiadana przez nas gotówka – wskazał Artur Piątek, Wiceprezes Zarządu K2 Holding.

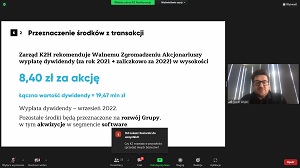

Zarząd, w którego składzie pracuje, zarekomendował właśnie Walnemu Zgromadzeniu wypłatę 8,4 zł dywidendy na akcję, co oznacza łącznie 19,5 mln zł bezpośredniej wypłaty do akcjonariuszy K2 Holding S.A.

– Spodziewamy się, że wypłata dywidendy może nastąpić już na przełomie sierpnia i września. Część gotówki zostawiamy na rozwój. Uprościła się struktura grupy, biznesy są rentowne, dochodowe, i nie widzimy ryzyka, żeby nawet przy pogorszeniu makro otoczenia miało się to zmienić. PerfectBot dynamicznie się rozwija. Dzięki transakcji sprzedaży Oktawave możemy również przyspieszyć rozwój – powiedział Paweł Wujec, Prezes Zarządu K2 Holding.

Wyjście Oktawave z Grupy K2 zrodziło wśród uczestników spotkania pytania o zmianę wyników skonsolidowanych od lipca br.

– Oczywiście brak Oktawave w grupie kapitałowej zmniejszy skalę przychodów, ale pozostanie neutralne dla zysku operacyjnego. Ze względu na amortyzację infrastruktury można spodziewać się relatywnego spadku EBITDA, natomiast trzeba pamiętać, że w przeciwieństwie do innych biznesów Grupy, EBITDA generowana przez Oktawave była przeznaczana w dużej mierze na inwestycje odtworzeniowe. Spółka ta ogólnie nie generowała realnej gotówki dla grupy. Myślę, że to istotny fakt w państwa analizach – powiedział Wiceprezes Piątek.

Konferencja ucięła wszelkie spekulacje na temat Wiceprezesa K2 Michała Paschalisa-Jakubowicza, który jednocześnie był Prezesem Oktawave i „mózgiem” przygotowania oraz przeprowadzenia transakcji. Pozostaje on w K2 (opuszcza Oktawave), pracując nad kolejnymi projektami, generującymi wartość dla akcjonariuszy K2. Uczestnicy spotkania pytali więc, czy w najbliższym czasie mogą mieć miejsce kolejne transakcje wyjścia z inwestycji.

– Nie prowadzimy obecnie innych rozmów oprócz pozyskania współinwestora do PerfectBota, ale „never say never”. Mamy różne zapytania – odpowiedział Prezes Paweł Wujec.

– Nie prowadzimy obecnie innych rozmów oprócz pozyskania współinwestora do PerfectBota, ale „never say never”. Mamy różne zapytania – odpowiedział Prezes Paweł Wujec.

Dużo zapytań dotyczyło również sprzedanej spółki Oktawave.

– Dla nas istotne było jednak, aby znaleźć partnera, który uzyska dużo efektów synergii nie tylko z obszaru usług wdrożeniowych, inżynieryjnych, ale również z obszaru IaaS, z platformy chmurowej Oktawave. Chodzi nie tylko o optymalizację kosztów infrastruktury, ale również o możliwości up-sellingu czy cross-sellingu i rozwoju produktu. Osiągnęliśmy założone cele – o wykreowaniu fajnej wartości może mówić zarówno strona sprzedająca, jak i kupująca, a zaawansowany i zaangażowany zespół świetnych specjalistów z Oktawave otrzymał bardzo ciekawe możliwości rozwoju – podkreślił Wiceprezes Michał Paschalis-Jakubowicz.

Wskazał również na bardzo pozytywny feedback od kupującego na temat bardzo dobrego przygotowania spółki do procesu zmiany właścicielskiej oraz samego przeprowadzenia transakcji.

Wskazał również na bardzo pozytywny feedback od kupującego na temat bardzo dobrego przygotowania spółki do procesu zmiany właścicielskiej oraz samego przeprowadzenia transakcji.

– To sprawiło nam dużo satysfakcji, gdyż przecież Netia w ostatnich latach dokonała niejednego przejęcia i widzi różnice. Pokazuje to też jednocześnie, że jesteśmy w stanie jako holding takie transakcje w sprawny sposób przeprowadzić oraz dobrze przygotować aktywo do sprzedaży – powiedział Wiceprezes Paschalis-Jakubowicz.

Więcej informacji można znaleźć w materiałach dostępnych poniżej.

Linki:

Informacja prasowa nt. transakcji sprzedaży Oktawave

Raport bieżący nt. rekomendacji dywidendy

Raport bieżący nt. transakcji sprzedaży Oktawave